ویدیو بررسی کامل صندوق سرمایهگذاری طلا

در ادامه به معایب صندوق سرمایه گذاری طلا هم می پردازیم.

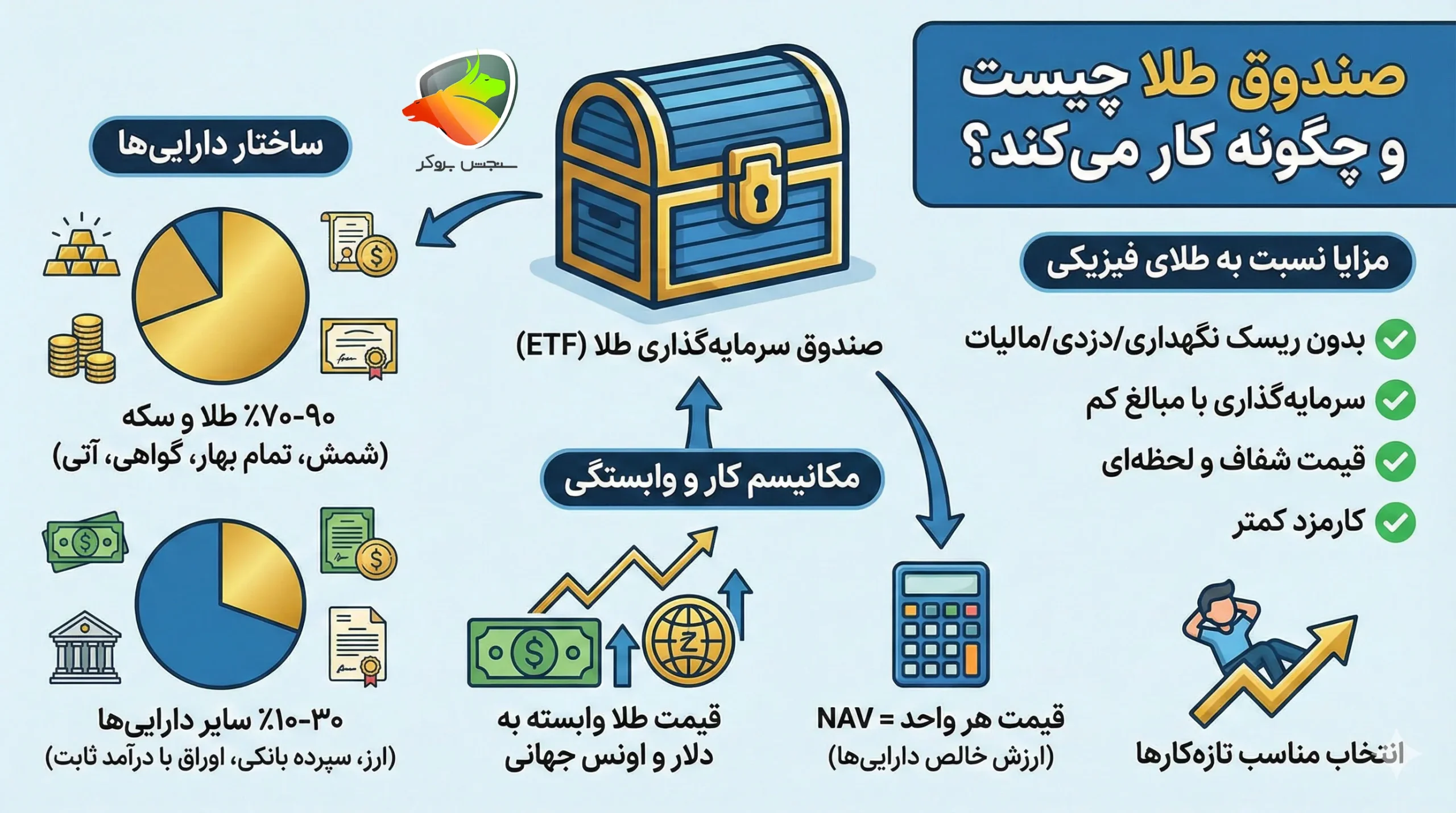

صندوق سرمایهگذاری طلا در ساده ترین تعریف، یه ابزار سرمایه گذاری کم دردسر برای خرید غیرمستقیم طلاست؛ همون ابزاری که تو سالهای پرنوسان اخیر، تبدیل شده به یکی از کم ریسک ترین و هوشمندانه ترین روشهای سرمایه گذاری روی طلا بدون خرید حتی یک گرم طلای فیزیکی. صندوق طلا درواقع نوعی صندوق بورسیه که داراییش رو روی سکه و قراردادهای مرتبط با طلا میذاره تا بازدهیاش تقریباً هم پای قیمت واقعی طلا حرکت کنه…

حالا چرا این موضوع این قدر مهمه؟

چون دقیقا در سالهایی که دلار یک شبه تغییر میکنه، تورم همیشه جلوتر از جیب مردم میدوه و قیمت طلا رفتار غیرقابل پیش بینی داره، سرمایه گذارها دنبال یه پناهگاه مطمئن تر میگردن. همین جاست که صندوقهای طلا میدرخشن؛ چون بدون دردسر خرید و نگهداری طلا، همراستا با رشد بازار، سود میدن…

از اون طرف، آمارها نشون میده صندوقهای طلا در چند سال اخیر یکی از پربازده ترین ابزارهای مالی بودن و تعداد سرمایه گذارهایی که واردش میشن هر ماه بیشتر میشه…

قبل از اینکه مقاله رو شروع کنیم اگه به دنبال جواب سوال هایی مثل یک مثقال طلا چند گرم است؟ یا اینکه هر یک گرم چند سوت است، هستی برای پیدا کردن پاسخ، مقاله های مختص به خودشو بخون که کامل بررسیشون کردیم.

اما در این مقاله قراره به صورت کاملاً کاربردی و بدون پیچیدگی، مشخص کنیم:

پر بازده ترین صندوق سرمایه گذاری طلا کدومه؟ بهترین انتخاب برای سرمایه کم یا بلندمدت چیه؟ و اصلاً این صندوقها چطور کار میکنن که این همه طرفدار پیدا کردن؟

اگر دنبال یه راه امن، بهصرفه و پربازده برای ورود به بازار طلا هستی، این مقاله دقیقاً نقطه شروع درسته…

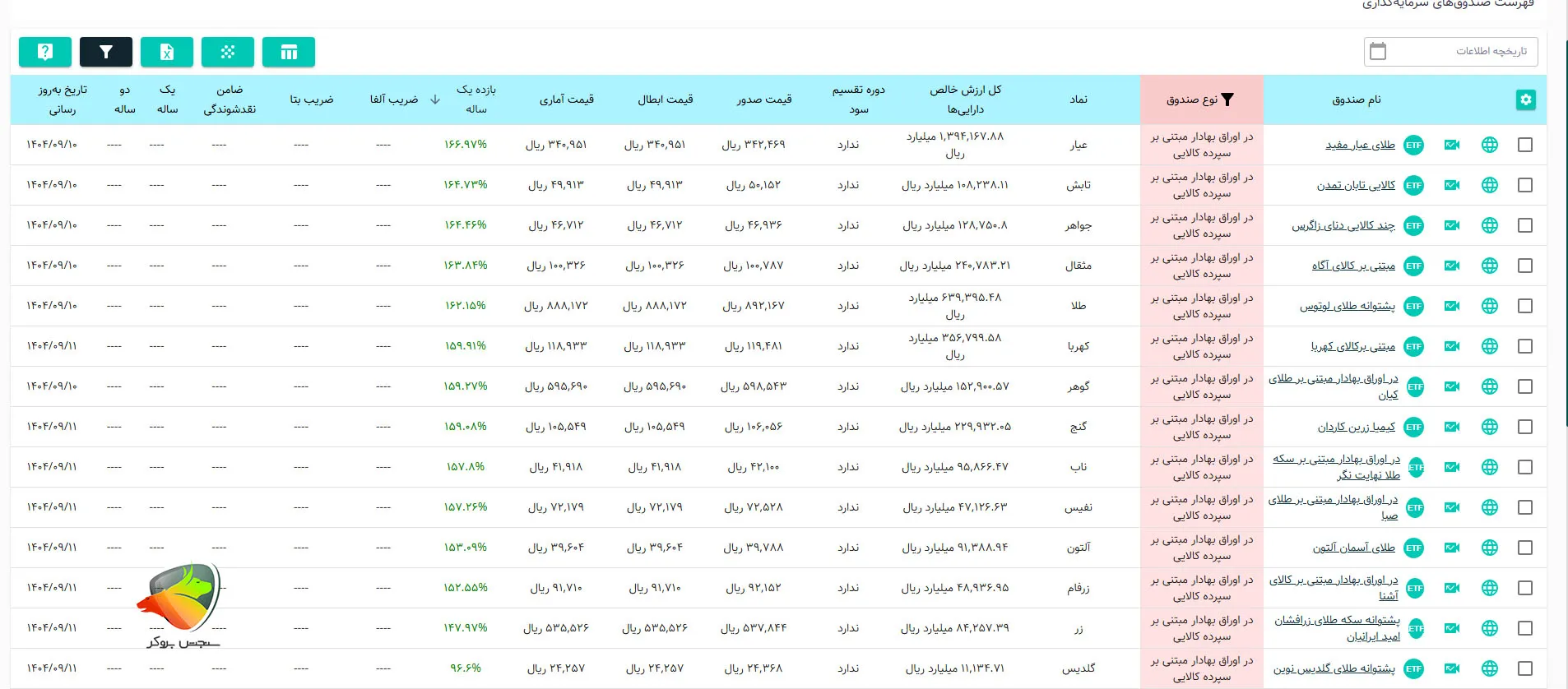

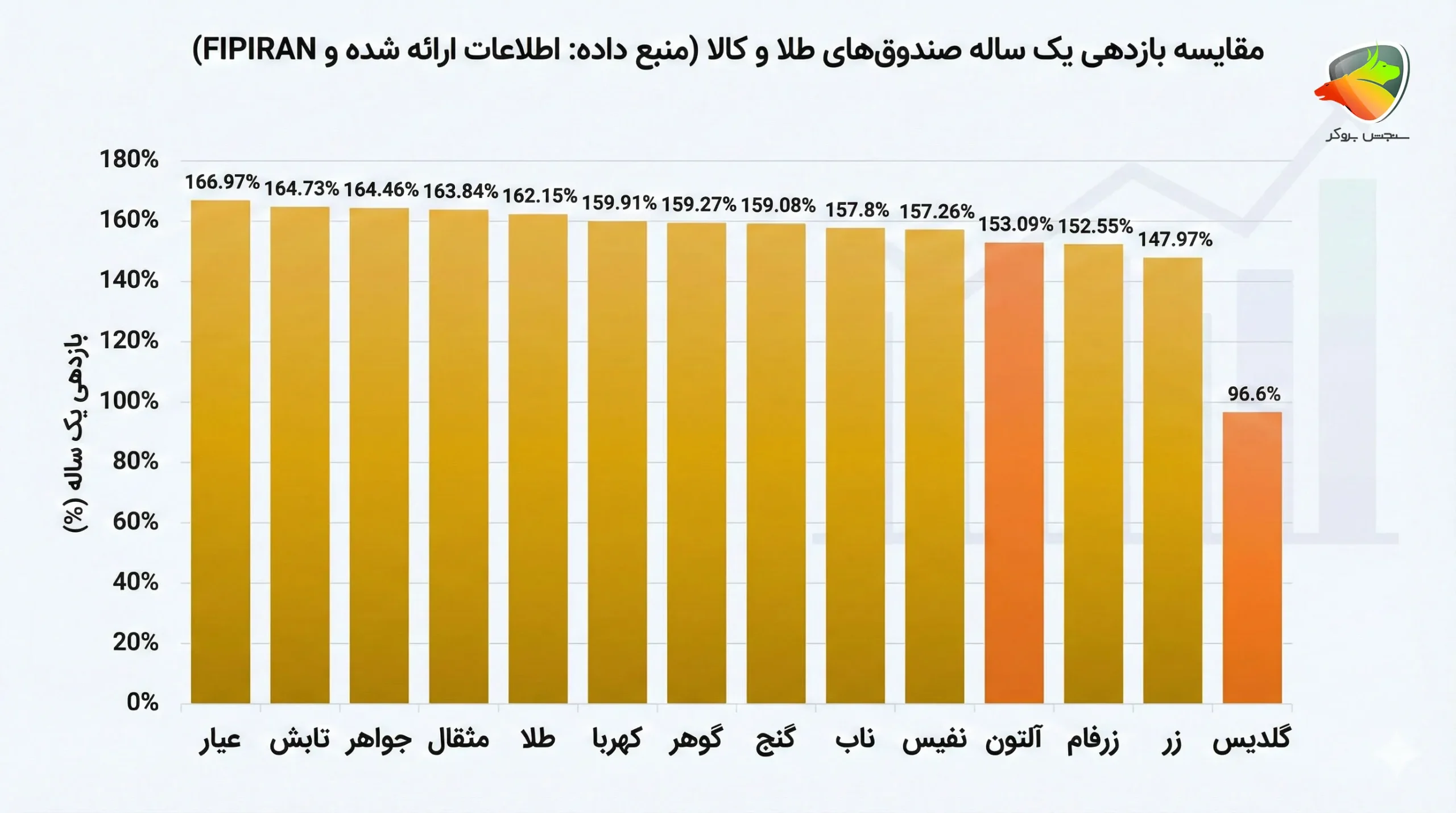

📊 جدول پر بازده ترین صندوق سرمایه گذاری طلا (مرتبشده بر اساس بیشترین بازدهی یکساله)

| 🏆 نام صندوق | 💰 ارزش خالص داراییها (میلیارد ریال) | 💵 قیمت صدور (ریال) | 📈 بازده یکساله | مرجع |

|---|---|---|---|---|

| عیار (طلای عیار مفید) | ۱,۳۹۴,۱۶۷.۸۸ | ۳۴۲,۴۶۹ | ۱۶۶.۹۷% | لینک |

| تابش (کالایی تابان تمدن) | ۱۰۸,۲۳۸.۱۱ | ۵۰,۱۵۲ | ۱۶۴.۷۳% | لینک |

| جواهر (چند کالایی دنای زاگرس) | ۱۲۸,۷۵۰.۸ | ۴۶,۹۳۶ | ۱۶۴.۴۶% | لینک |

| مثقال (مبتنی بر کالای آگاه) | ۲۴۰,۷۸۳.۲۱ | ۱۰۰,۷۸۷ | ۱۶۳.۸۴% | لینک |

| طلا (پشتوانه طلای لوتوس) | ۶۳۹,۳۹۵.۴۸ | ۸۹۲,۱۶۷ | ۱۶۲.۱۵% | لینک |

| کهربا (مبتنی بر کالای کهربا) | ۳۵۶,۷۹۹.۵۸ | ۱۱۹,۴۸۱ | ۱۵۹.۹۱% | لینک |

| گوهر (مبتنی بر طلای کیان) | ۱۵۲,۹۰۰.۵۷ | ۵۹۸,۵۴۳ | ۱۵۹.۲۷% | لینک |

| گنج (کیمیا زرین کاردان) | ۲۲۹,۹۳۲.۰۵ | ۱۰۶,۰۵۶ | ۱۵۹.۰۸% | لینک |

| ناب (مبتنی بر سکه طلا نهایت نگر) | ۹۵,۸۶۶.۴۷ | ۴۲,۱۰۰ | ۱۵۷.۸% | لینک |

| نفیس (مبتنی بر طلای صبا) | ۴۷,۱۲۶.۶۳ | ۷۲,۵۲۸ | ۱۵۷.۲۶% | لینک |

| آلتون (طلای آسمان آلتون) | ۹۱,۳۸۸.۹۴ | ۳۹,۷۸۸ | ۱۵۳.۰۹% | لینک |

| زرفام (مبتنی بر کالای آشنا) | ۴۸,۹۳۶.۹۵ | ۹۲,۱۵۲ | ۱۵۲.۵۵% | لینک |

| زر (پشتوانه سکه طلای زرافشان امید ایرانیان) | ۸۴,۲۵۷.۳۹ | ۵۳۷,۸۴۴ | ۱۴۷.۹۷% | لینک |

| گلدیس (پشتوانه طلای گلدیس نوین) | ۱۱,۱۳۴.۷۱ | ۲۴,۳۶۸ | ۹۶.۶% | لینک |

چند نکته درباره جدول بهترین صندوق سرمایه گذاری طلا

- بازدهیها تقریبیه و بر اساس آخرین دادههای عمومی موجود تا زمان نوشتن این جدول یعنی تاریخ ۱۰.۰۹.۱۴۰۴محاسبه شدهاند.

- صندوقهایی که پشتوانهٔ «سکه/گواهی سپرده سکه» دارن، معمولا نوسان بیشتر ولی نقدشوندگی بهتر دارن (مثل عیار، کهربا، زرفام).

- صندوقهایی با پشتوانه شمش یا ترکیبی، بازده نامنظمتر دارن ولی گاهی محافظت بهتر در برابر نوسان قیمت دارند.

✅صندوق طلا چیست و چگونه کار میکند؟

قبل از اینکه بریم سراغ معرفی پربازده ترین صندوقها، باید دقیق بدونیم صندوق طلا اصلاً چیه و چطور کار میکنه؟

صندوقهای سرمایه گذاری طلا که بهصورت صندوق ETF (قابل معامله در بورس) معامله میشن، معمولاً ۷۰ تا ۹۰ درصد دارایی صندوق رو صرف خرید سکه و طلا میکنن؛ یعنی بخش اصلی دارایی صندوق روی شمش طلا، سکه تمام بهار، گواهی سپرده طلا یا قراردادهای آتی طلا سرمایه گذاری میشه و دقیقاً پشتوانه طلایی داره.

حتما بخوانید: همه چیز درباره خرید سکه از مرکز مبادله ارز و طلا

باقی سرمایه هم معمولاً بین ارز، سپردههای بانکی، اوراق با درآمد ثابت و چندتا ابزار کم ریسکتر پخش میشه تا صندوق یه تعادل خوب بین ریسک و نقدشوندگی داشته باشه.

از اونجایی که قیمت طلا وابسته به دلار و اونس جهانیه، عملاً وقتی داری تو صندوق طلا سرمایه گذاری میکنی، داری بهصورت غیرمستقیم وارد بازار ارز و طلای جهانی هم میشی. برای همین هم سود صندوقهای طلا، کاملاً تابع نوسانات دلار و قیمت جهانی طلاست؛ یعنی هر چی اینا تکون بخورن، بازدهی صندوق هم همراهشون بالا و پایین میره.

بنابراین تو بدون اینکه بری طلا بخری یا نگران نگهداریش باشی، بازدهیات تقریباً هم راستا با رشد قیمت طلا حرکت میکنه.

اگه تو مقایسه طلا و دلار میخوای بدونی برای سرمایه گذاری طلا بخریم یا دلار؟ یا بین طلاهای فیزیکی میخوای بدونی آیا گوی طلا برای سرمایه گذاری خوب است؟ پیشنهاد میکنیم حتما مقاله هاش رو هم بخونی که ریز به ریز راه های مختلفی رو بهتون پیشنهاد کردیم.

🔸کار صندوق چطوریه؟

قیمت هر واحد صندوق طلا بر اساس NAV (ارزش خالص داراییها) مشخص میشه؛ یعنی هر روز با توجه به قیمت طلای بازار، ارزش واحد صندوق بالا و پایین میره. تو فقط کافیه واحد صندوق رو بخری و بذاری کار خودش رو بکنه.

🔸تفاوتش با خرید طلای فیزیکی چیه؟

- نیاز به نگهداری و ریسک دزدی و مالیات نداری

- با هر مبلغ کم هم میتونی وارد بشی

- قیمتش شفاف و لحظهایه

- کارمزدش خیلی کمتر از خرید طلای فیزیکیه

برای همین هم هست که خیلی از تازه کارها اولین انتخابشون برای سرمایه گذاری روی طلا، همین صندوقهای بورسی طلاست.

اگر میخوای بدونی نحوه ی محاسبه و فرمول محاسبه قیمت طلا ۱۸ عیار چجوریه مقالشو بخون حتما!

✅چرا صندوقهای طلا پربازده شدهاند؟

اگه عملکرد چند سال اخیر طلا رو نگاه کنیم، یه چیز کاملاً مشخصه: هر وقت دلار تکون خورده، طلا دو برابرش دویده! این رفتار باعث شده صندوقهای طلا—که داراییشون مستقیم به قیمت طلا وصله—یکی از پربازده ترین ابزارهای سرمایه گذاری تو ایران بشن…

🔸اما چرا دقیقاً اینقدر بازدهی داشتن؟

دلیلش رابطه تنگاتنگ طلا با دلار و تورم هست؛ تو اقتصادی که تورم بالاست و ارزش پول مدام در حال آب رفتن، مردم دنبال دارایی میگردن که قدرت خریدش حفظ بشه. طلا همیشه همین نقش “پناهگاه امن” رو داشته.

هر جهش دلاری = رشد صندوقهای طلا

هر خبر سیاسی یا اقتصادی = افزایش تقاضا برای طلا

و به همین دلیل صندوقها عملاً آینه روند رشد طلا هستن…

✅مقایسه و رتبه بندی بهترین صندوق سرمایه گذاری طلا در سال ۱۴۰۴

(بر اساس بازدهی ۱ ساله، ۶ ماهه + شاخص ریسک)

وقتی صحبت از انتخاب بهترین صندوق طلا برای ۱۴۰۴ میشه، فقط نباید به اسمها نگاه کنیم؛ سود صندوق سرمایه گذاری طلا، نوسان پذیری، میزان دارایی صندوق، و حجم معاملات مهم ترین معیارهاییاند که نشون میدن کدوم صندوق واقعاً عملکرد برتر رو داشته.

اینجا یک مقایسهی شفاف و کاربردی داریم که کمک میکنه سریع ترین انتخاب ممکن رو داشته باشی:

صندوق طلای عیار مفید (عیار)

صندوق «عیار» از معتبرترین و بزرگترین ETFهای طلاست که توسط کارگزاری مفید مدیریت میشه. بیشترین حجم دارایی تحت مدیریت رو توی بین صندوقهای طلا داره و بیشتر سرمایهش دقیقاً روی طلای فیزیکی و گواهی سپرده سکه پارک شده. نقدشوندگی بالا و بازدهی پایدارش باعث شده انتخاب اول خیلی از سرمایهگذارهای حرفهای باشه.

صندوق طلای تابش تمدن (تابش)

«تابش» یکی از صندوقهای جوان اما فوقالعاده پربازده بازاره که گروه مالی تمدن ادارهش میکنه. بخش زیادی از دارایی این صندوق روی گواهی سپرده کالایی سکه سرمایهگذاری شده و به خاطر مدیریت فعال، معمولاً عملکردش نزدیک به قیمت لحظهای طلا حرکت میکنه. انتخاب خوبیه برای کسایی که نوسانات کوتاهمدت طلا براشون مهمه.

صندوق طلای دنای زاگرس (جواهر)

صندوق «جواهر» یکی از صندوقهای چندکالاییه که تمرکزش روی طلاست، اما بخشی از دارایی رو هم روی ابزارهای کمریسک نگه میداره. این مدل ترکیب دارایی باعث شده هم بازده خوبی بده و هم ریسک نوسانش کمتر از صندوقهای کاملاً مبتنی بر سکه باشه. گزینهای متعادل برای میانمدت.

صندوق طلای زرین آگاه (مثقال)

«مثقال» از سمت کارگزاری آگاه ارائه شده و یکی از صندوقهای محبوب ETF طلاست. حجم بالای دارایی و مدیریت قابلاتکا باعث شده بیشتر وقتها جزو ۵ صندوق برتر از نظر بازدهی باشه. این صندوق دقیقاً به نسبت قیمت سکه و اونس جهانی حرکت میکنه و برای سرمایهگذاری بلندمدت انتخاب قویایه.

گراف بازدهی یکساله صندوق طلای مثقال در مقایسه با سکه امامی

صندوق پشتوانه طلای لوتوس (طلا)

صندوق «طلا» از قدیمیترین و شناختهشدهترین ETFهای بازاره. به دلیل سابقه طولانی و نقدشوندگی خیلی خوب، معمولاً اولین انتخاب تازهواردها به صندوقهای طلاست. دارایی صندوق تقریباً کاملاً روی گواهی سپرده سکه و طلای فیزیکی متمرکزه و نسبتاً کمریسک حساب میشه.

صندوق کهربا (کهربا)

«کهربا» همیشه به عنوان یکی از صندوقهای خوشسابقه و با مدیریت فعال شناخته میشه. بیشتر دارایی صندوق روی سکه و گواهی سپردهست و به همین خاطر نوساناتش نزدیک به طلاست. این صندوق معمولاً در دسته متوسط ریسک قرار میگیره و نقدشوندگیش هم بالاست.

صندوق طلای کیان (گوهر)

«گوهر» از صندوقهای پرطرفدار گروه مالی کیانه. تمرکز اصلیش روی گواهی سپرده سکهست و به خاطر تیم تحلیلگری قوی، معمولاً عملکردش از متوسط بازار بالاتر بوده. اگر دنبال صندوقیه که بیشتر وقتها توی ۱۰ صندوق برتر قرار میگیره، گوهر انتخاب درستیه.

صندوق کیمیا زرین کاردان (گنج)

«گنج» یک صندوق شستهرفته و پربازده از مجموعه کارگزاری کاردانه. این صندوق مسیر قیمتی بسیار نزدیکی به قیمت لحظهای طلا داره، برای همین برای کسایی که میخوان رشد طلا رو تقریباً بدون واسطه تجربه کنن، گزینه جذابیه.

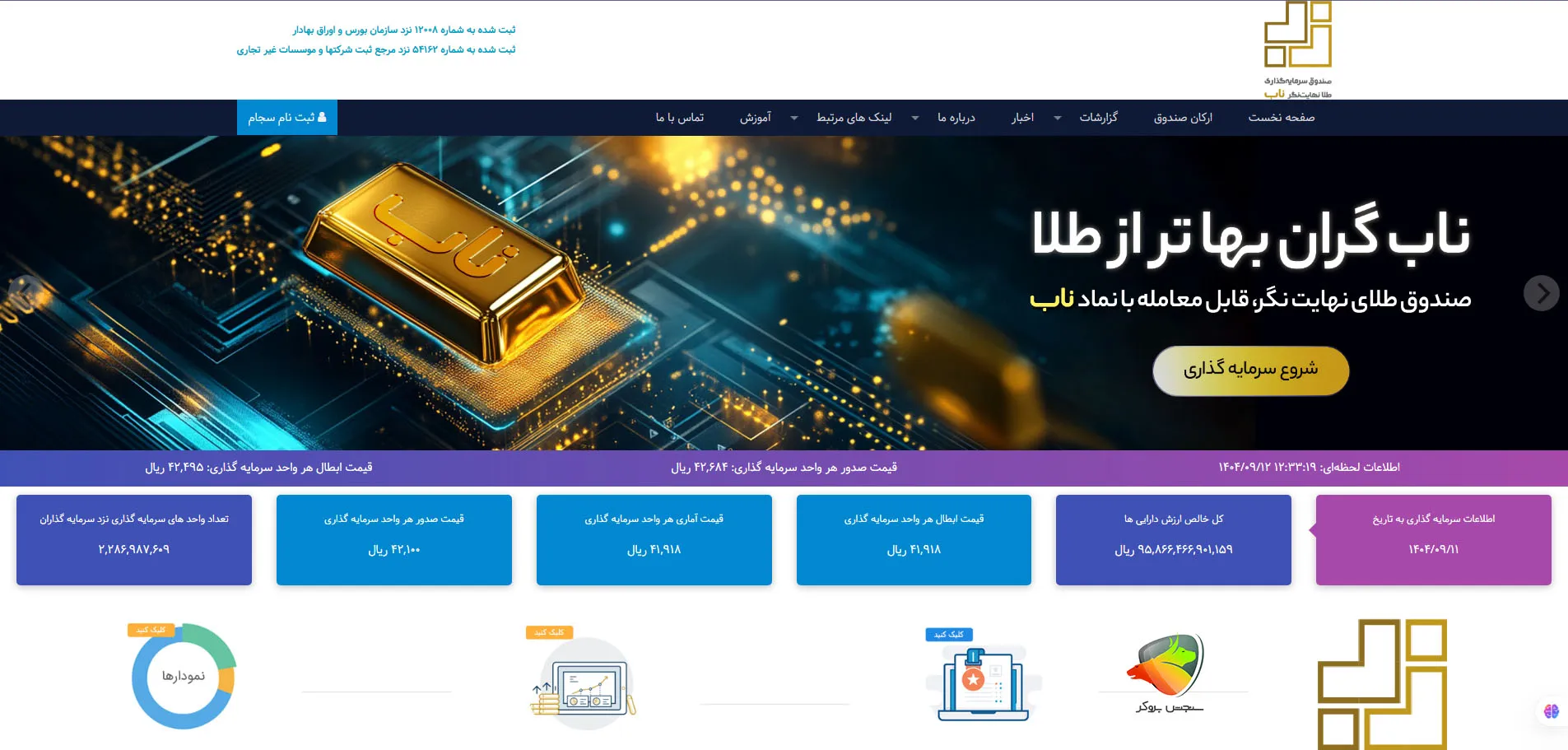

صندوق طلای نهایت نگر (ناب)

«ناب» یک صندوق مبتنی بر سکه از مجموعه نهایت نگره و بیشتر بین سرمایهگذارهای با سرمایه کمتر محبوبه. نقدشوندگی خوب، کارمزد مناسب و بازدهی قابلقبول باعث شده انتخاب اقتصادی و کمریسکی برای شروع سرمایهگذاری روی طلا باشه.

صندوق طلای صبا (نفیس)

«نفیس» از خانواده صبا تأمین و به عنوان صندوقی با مدیریت ترکیبی شناخته میشه. تمرکز اصلی صندوق روی سکهست اما بخشی از دارایی هم در ابزارهای کمریسک نگهداری میشه تا نوسان کلی کمتر بشه. انتخاب خوبی برای کسانی که بهدنبال ترکیب ریسک متوسط هستن.

صندوق طلای آسمان آلتون (آلتون)

«آلتون» معمولا جزو صندوقهای میانرده اما بسیار باثبات بازاره. سبد داراییهای طلا و سپرده کالایی داره و بیشتر مناسب کسانیه که میخوان آرام ولی مطمئن رشد کنن. بین صندوقهای ETF طلا، از نظر نقدشوندگی هم وضعیت قابل قبولی داره.

صندوق زرفام آشنا (زرفام)

«زرفام» صندوقی با اندازه متوسط اما مدیریت قابل اتکا از مجموعه آشناست. رفتار قیمتی صندوق تقریباً بهطور مستقیم از قیمت سکه پیروی میکنه و همین باعث شده برای سرمایهگذارهایی که دنبال ردیابی دقیق بازار طلا هستن گزینه جذابی باشه.

صندوق طلای زرافشان امید ایرانیان (زر)

«زر» به پشتوانه سکه فیزیکی فعالیت میکنه و یکی از قدیمیترین صندوقهای طلاست. نقدشوندگی خوب و شفافیت داراییها باعث شده همیشه جایگاه ثابتی بین صندوقهای مطمئن بازار داشته باشه. برای نگهداری بلندمدت گزینهای کمریسک و مناسب محسوب میشه.

صندوق طلای گلدیس نوین (گلدیس)

«گلدیس» نسبت به بقیه صندوقها اندازه کوچکتری داره ولی برای کسانی که دنبال ورود با سرمایه بسیار کم هستن مناسب بهنظر میرسه. این صندوق بیشتر روی گواهی سپرده سکه سرمایهگذاری میکنه و عملکردش طی سال اخیر قابل قبول بوده.

ما در تو مقاله بهترین نوع طلا برای سرمایه گذاری تلاش کردیم کمکت کنیم تصمیم بگیری که سرمایهات رو کجا پارک کنی تا از تورم جا نمونی حتما برسیش کن.

✅بررسی سود صندوق سرمایه گذاری طلا

بی شک یکی از اولین سؤالهایی که هر سرمایه گذاری میپرسه اینه: سود صندوق طلا چقدره؟ ارزش داره واردش بشم یا نه؟

خب جوابش اینه که سود صندوق طلا دقیقاً از تغییرات قیمت طلا میاد.

یعنی اگر طلا رشد کنه؛ ارزش واحدهای صندوق هم رشد میکنه. و اگر طلا افت کنه؛ ارزش صندوق هم پایین میاد.

اما بریم جزئیتر ماسله رو بررسی کنیم:

🔸 سود صندوق طلا چطور محاسبه میشه؟

سود صندوق از دو جا میاد:

- افزایش قیمت سکه و طلای بازار

- تغییرات NAV واحد صندوق

به زبان ساده تر:

بازدهی صندوق = درصد تغییر قیمت طلا (± کمی اختلاف بسیار کم بابت کارمزد)

یعنی اگر طلا تو یک سال ۳۰% رشد کنه، صندوق هم معمولاً بین ۲۷ تا ۳۲% رشد میکنه.

🔸 چرا بازدهی صندوق طلا با طلای گرمی دقیقاً یکی نیست؟

چند دلیل داره:

- طلای فیزیکی حباب داره → صندوق نداره

- کارمزد خرید سکه بالاتر از خرید واحد صندوقه

- بعضی صندوقها بخشی از دارایی شون رو در قراردادهای آتی میذارن و نوسانش بیشتره

نتیجه؟

صندوقها معمولاً نوسان نرم تر اما بازدهی دقیقتر و منطقی تری نسبت به طلا دارن…

✅چند نکته مهم که قبل از انتخاب بهترین صندوق سرمایه گذاری طلا باید بدونی!

🔸 بازدهی بالا همیشه به معنی صندوق بهتر نیست؛ گاهی صندوقی ۵–۶٪ سود بیشتر داده اما ریسک بسیار بالاتری هم داشته. برای همین “نسبت بازده به ریسک” مهمه.

🔸 صندوقهای مبتنی بر قرارداد آتی، نوسان بیشتری دارند؛ پس اگر ریسک گریزی، سراغ صندوقهای تماماً مبتنی بر سکه برو.

🔸 حجم دارایی بالا = نقدشوندگی راحتتر: یعنی هر وقت خواستی راحت میتونی واحدهای صندوق رو بفروشی.

🔸 بازدهی کوتاه مدت برای معامله گری مهمه؛ ولی برای سرمایه گذاری بلندمدت، بازده ۱۲ ماهه معیار مهم تریه.

✅نحوه سرمایه گذاری در صندوق سرمایه گذاری طلا (راهنمای عملی و ساده)

اگر تا اینجا مقاله رو دنبال کرده باشی، میدونی صندوق سرمایهگذاری طلا چیه، چطور کار میکنه و کدومها پربازده هستن. حالا وقتشه بدونی چطور خودت وارد سرمایه گذاری بشی و از این ابزار مالی کم دردسر سود ببری.

این بخش برای کسانیه که میخوان عمق صندوقهای طلا و مکانیزمهای پشت پردهشون رو دقیق بفهمن و تصمیم گیری حرفهای داشته باشن؛ این بخش رو با طرح سوالاتی که ذهن شما رو درگیر میکنه ادامه میدم…

🔹 شرایط لازم برای سرمایه گذاری در صندوق سرمایه گذاری طلا

خوشبختانه صندوقهای طلا محدودیت عجیب ندارن؛ نیاز به خرید سکه فیزیکی نداری، نگهداری و امنیتش با خود صندوقه، حداقل دانش مالی اولیه کافیست که بفهمی بازدهی و ریسک یعنی چی…

🔹 آیا کد بورسی لازم است؟

بله، اما نگران نباش:

برای صندوقهای ETF طلا، حتماً باید کد بورسی داشته باشی.

برای صندوقهای خرید واحد غیرقابل معامله (صندوقهای مبتنی بر بانک یا کارگزاری)، بعضیها امکان خرید بدون کد بورسی هم دارن، ولی باز هم داشتن کد بورسی فرآیند رو راحتتر میکنه.

🔹 حداقل مبلغ سرمایه گذاری چقدره؟

به صندوقهای طلا معمولاً با چند صد هزار تومان یا یک میلیون تومان هم میشه وارد شد. این یعنی حتی با سرمایه کم هم میتونی بازده طلا رو تجربه کنی بدون اینکه فشار مالی بهت بیاد.

در اینباره مقاله خرید طلا قسطی بدون پیش پرداخت ( چک + سفته ) هم میتونه براتون کمک کننده باشه.

🔹 مراحل خرید واحدهای صندوق چیه؟

- ثبتنام در کارگزاری یا بانک: اگر ETF میخوای بخری، کارگزاری بورس لازمه.

- افتتاح حساب و دریافت کد بورسی (برای ETF)

- انتخاب صندوق و نوع واحد: معمولاً واحدهای عادی یا ممتاز

- واریز مبلغ سرمایه گذاری

- تأیید خرید و ثبت در پرتفوی

- کنترل روزانه یا هفتگی NAV و بازدهی صندوق

نکته: مراحل دقیق بسته به نوع صندوق و کارگزاری میتونه کمی متفاوت باشه، ولی روند کلی همینه.

🔹 چگونه صندوقها را از نظر عملکرد مقایسه کنیم؟

- بازدهی کوتاهمدت و بلندمدت: ۳ ماهه، ۶ ماهه و ۱۲ ماهه رو نگاه کن

- نوسان (ریسک): هرچقدر نوسان کمتر باشه، صندوق کم ریسک تره

- حجم دارایی تحت مدیریت: هرچه بزرگتر، نقدشوندگی راحتتر

- نوع صندوق: مبتنی بر سکه، ETF، یا قرارداد آتی → هرکدوم ریسک و بازده متفاوت دارن

بهترین روش: یک جدول مقایسهای بساز و بازدهی، ریسک و حجم صندوقها رو کنار هم بذار. به این شکل خیلی راحت میتونی صندوق مناسب با سبک سرمایه گذاری خودت رو انتخاب کنی…

🔹 NAV ابطال چیست و چرا مهمه؟

- NAV یا Net Asset Value یعنی ارزش خالص دارایی هر واحد صندوق.

- وقتی واحدهای صندوق رو میخری یا میفروشی، قیمتش دقیقاً بر اساس NAV روزانه حساب میشه.

- نکته حرفهای: تغییر NAV به طور مستقیم بازدهی تو رو مشخص میکنه. هرچه NAV به روز و شفافتر باشه، مدیریت ریسک دقیقتر و تصمیم گیری بهتره.

🔹 صندوق طلا با پشتوانه فیزیکی بهتر است یا مشتقهای؟

- پشتوانه فیزیکی: ریسک کمتری داره و ارزشش دقیقاً با قیمت سکه یا طلای واقعی هماهنگه

- پشتوانه مشتقه (آتی و قراردادهای سکه): نوسان بیشتر، بازدهی بالقوه بالاتر، اما ریسک زیان هم بالاتر

- نکته حرفهای: سرمایه گذارهای ریسک پذیر بخشی از پرتفوی شون رو روی مشتقه میذارن تا بازدهی رو افزایش بدن.

🔹 نکات حرفهای برای تحلیل و انتخاب صندوق

- همیشه NAV روزانه و تاریخچه بازدهی رو بررسی کن

- نسبت بازدهی به ریسک (Sharpe Ratio) صندوق رو نگاه کن

- حجم معاملات و نقدشوندگی صندوق رو در نظر بگیر

- ترکیب دارایی صندوق (سکه، گواهی سپرده، مشتقات) رو بررسی کن تا مطابق استراتژی خودت باشه

✅ریسکها و معایب صندوق سرمایه گذاری طلا

هرچند صندوقهای طلا ابزار امن و کم دردسری برای سرمایه گذاری روی طلا هستند، اما هیچ سرمایه گذاری بدون ریسک نیست. قبل از ورود به بازار، باید دقیق بدونی چه ریسکهایی وجود داره و چطور میتونی مدیریتشون کنی.

🔹 ریسک نقدشوندگی (Liquidity Risk)

نقدشوندگی یعنی چقدر سریع و راحت میتونی واحدهای صندوق رو بفروشی. صندوقهای با حجم معاملات پایین ممکنه با تأخیر ابطال شوند. در زمان نوسانات شدید بازار، صف فروش ایجاد میشه و نقد کردن واحدها کمی زمانبر میشه.

🔹 ریسک مدیریت (Management Risk)

صندوقها توسط تیم حرفهای مدیریت میشن، اما تصمیمات مدیریتی میتونه روی بازدهی اثر بذاره. تصمیم به خرید یا فروش قراردادهای آتی در زمان نامناسب → کاهش بازدهی. عدم رعایت استانداردهای مدیریت داراییها ممکنه ریسک غیرضروری ایجاد کنه.

🔹 ریسکهای ساختاری و کارمزدی

کارمزد خرید و فروش واحدها و نگهداری صندوق (Management Fee) میتونه بازده کوتاهمدت رو کاهش بده. در ضمن ساختار صندوقهای ETF یا صندوقهای مبتنی بر مشتقات کمی پیچیده تره و برای تازه کارها ممکنه فهمش سخت باشه.

🔹 ریسک اقتصادی و بازار (Systemic Risk)

صندوق طلا هم مثل هر دارایی وابسته به اقتصاد کلانه: نوسانات نرخ دلار، تورم و سیاستهای بانک مرکزی میتونن ارزش صندوق رو تحت تأثیر قرار بدن؛ حتی صندوقهای با پشتوانه فیزیکی هم از تأثیرات بازار داخلی مصون نیستند.

🔹 نکات حرفهای برای کاهش ریسک

- انتخاب صندوقهای با حجم دارایی بالا و تاریخچه بازدهی شفاف

- ترکیب سرمایه گذاری: بخشی از سرمایه در صندوق طلا، بخشی در داراییهای کم ریسک دیگر

- نگاه بلندمدت داشته باش، چرا که بازدهی طلا در بلندمدت مثبت و پایدارتره

- توجه به نسبت بازدهی به ریسک (Sharpe Ratio) صندوق قبل از انتخاب

👌جمعبندی نهایی: بهترین انتخاب صندوق طلا در ۱۴۰۴

صندوقهای طلا همچنان یکی از بهترین ابزارهای سرمایهگذاری برای کسانی هستند که میخوان ارزش پولشون حفظ بشه و همزمان از رشد قیمت طلا بهره ببرن. با بررسی پربازده ترین صندوقها، در جواب اینکه کدام صندوق طلا بهتر است؟

مشخص شد که صندوقهایی مثل مثقال و عیار برای سرمایه گذاران ریسک پذیر و بازده گرا جذاب هستن، در حالی که صندوقهایی مثل آلتون و گنج مناسب کسانی هستن که دنبال ثبات و ریسک کمتر هستن. صندوقهای میان رده مثل زر و گوهر هم ترکیبی از بازدهی قابل قبول و ریسک منطقی ارائه میکنن.

برای انتخاب بهترین صندوق، مهمه که علاوه بر سود صندوق طلا، نقدشوندگی، نوع صندوق (ETF یا مبتنی بر سکه) و ریسک نوسانات رو هم در نظر بگیری. با این نگاه، حتی سرمایههای کوچک هم میتونن وارد صندوقهای طلا بشن و تجربهای امن و سودده از بازار طلا داشته باشن، بدون اینکه دغدغه نگهداری فیزیکی سکه یا ریسک حباب و قیمتهای غیرشفاف رو داشته باشن…

سوالات متداول

صندوق طلا چیست و چطور کار میکند؟

صندوق طلا یه ابزار سرمایهگذاری غیرمستقیم روی طلاست. یعنی بدون اینکه سکه یا طلای فیزیکی بخری، با خرید واحدهای صندوق، از تغییرات قیمت طلا سود میبری. مدیریت صندوق هم همه مسائل نگهداری، خرید و فروش و محاسبه NAV رو انجام میده.

سود صندوق طلا چقدر است؟

سود صندوق طلا بر اساس افزایش NAV و قیمت طلای پشتوانه محاسبه میشه. معمولاً صندوقها بازدهی نزدیک به رشد قیمت طلای بازار دارن، با کمی اختلاف بخاطر کارمزد و نوع صندوق.

معایب صندوق سرمایه گذاری طلا چیست؟

ریسک نوسان قیمت طلا، کارمزد خرید و فروش، نقدشوندگی محدود بعضی صندوقها و اثر تصمیمات مدیریتی از مهمترین معایب هستن. ولی با انتخاب درست و مدیریت پرتفوی، این ریسکها قابل کنترلن.

نحوه سرمایهگذاری در صندوق طلا چگونه است؟

با داشتن کد بورسی (برای ETF) یا ثبتنام در کارگزاری یا بانک، میتونی واحدهای صندوق رو بخری. حداقل مبلغ معمولاً از چند صد هزار تومان شروع میشه و مراحل خرید ساده و شفاف هست.

بهترین زمان سرمایهگذاری در صندوق طلا چه زمانی است؟

بهترین استراتژی معمولاً نگاه بلندمدته. ورود در زمان نوسانات کوتاهمدت هم ممکنه فرصت سوددهی ایجاد کنه، اما تمرکز اصلی روی رشد ارزش طلا در طول ماهها و سالهاست.